EMPRESAS

Soberanía: Quién es Harbour Energy el líder desconocido del petróleo británico

Aunque las energías renovables están en alza, los últimos acontecimientos han demostrado que los combustibles fósiles siguen siendo esenciales para el funcionamiento de las economías modernas. Aunque la explotación y la producción son cada vez más difíciles en el Mar del Norte, sigue habiendo un pequeño pueblo de entusiastas del petróleo. Una de ellas es Harbour Energy.

Harbour Energy es el resultado de la fusión de Chrysaor y Premier Oil, dos grupos petroleros y gasíferos británicos.

La primera, Chrysaor, se fundó en 2007 y ha crecido con fuerza gracias a una serie de adquisiciones exitosas. Premier Oil es la empresa que en 2015 fué sancionada junto a Rockhopper Company LLC por el juzgado Federal de Tierra del Fuego, llevaba más de un siglo explorando el lecho marino en busca de petróleo y gas.

La fusión de las dos empresas creó la mayor compañía independiente de petróleo y gas cotizada en el índice londinense FTSE (FTSE es el índice bursátil de las 100 empresas británicas mejor capitalizadas que cotizan en la Bolsa de Londres).

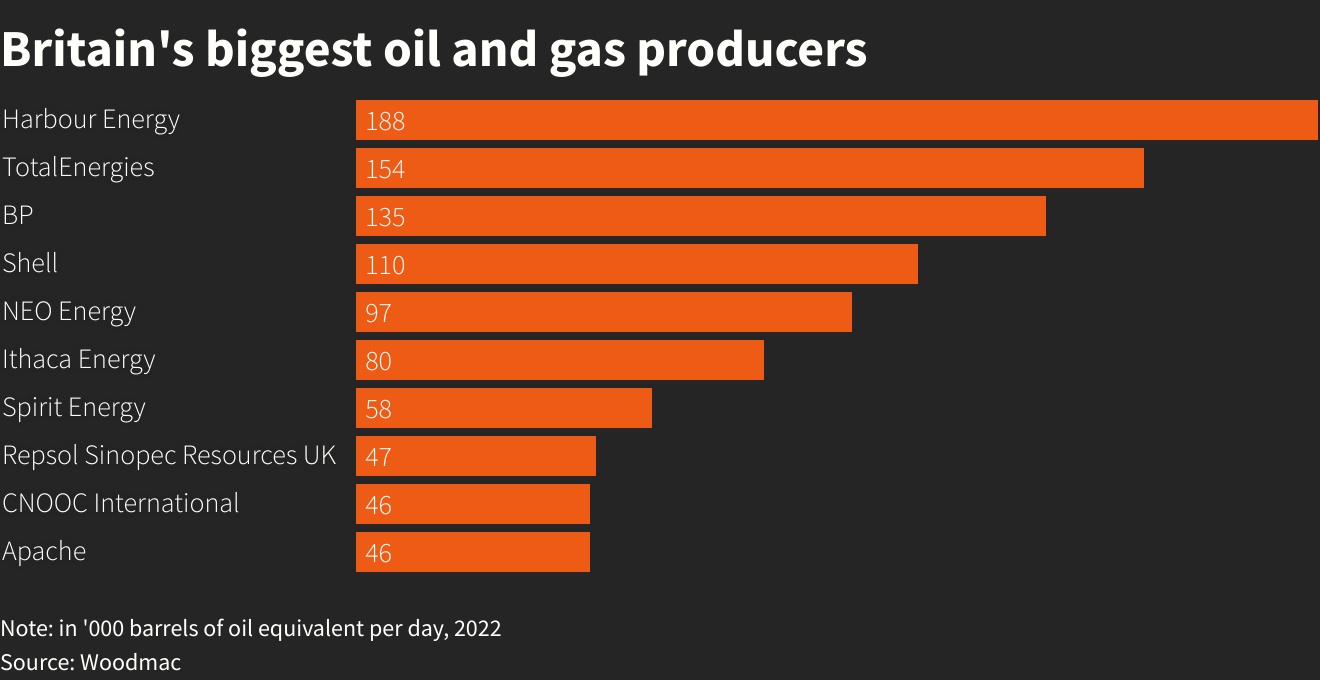

Esta colaboración permite producir hasta 200.000 barriles de petróleo al día. Para ponerlo en perspectiva, Harbour representa el 15% de la producción de petróleo y gas del Reino Unido, lo que lo convierte en el mayor productor del país. Esta empresa a gran escala está insuflando nueva vida a una región donde la extracción de petróleo es relativamente más cara que en otras partes del mundo.

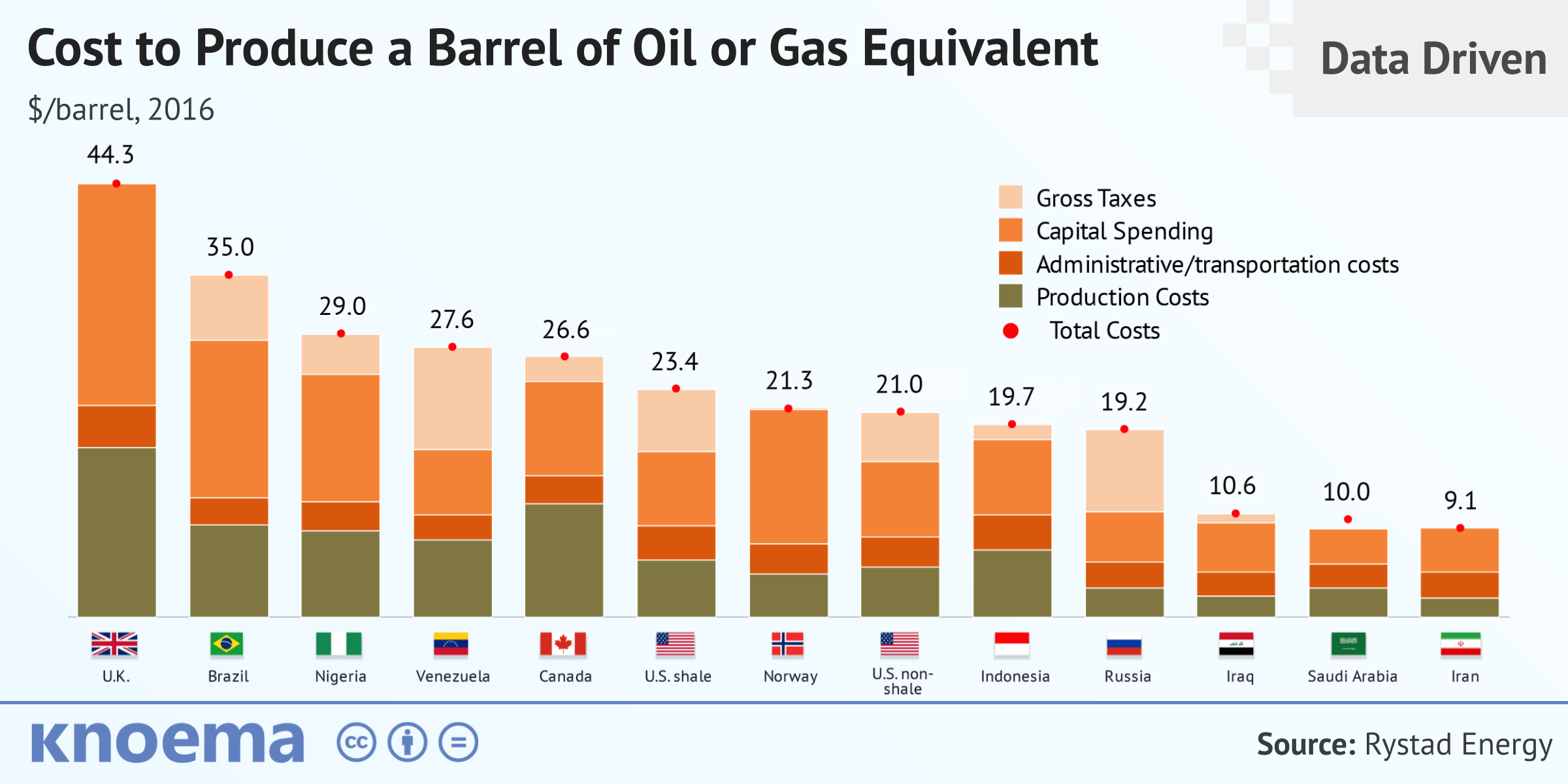

Como muestra el gráfico siguiente, el coste de producción de un barril es, con mucho, el más elevado del Reino Unido. Esto se debe a dos razones: el capital invertido (CAPEX), es decir, el coste de adquisición, mejora y mantenimiento. Para una petrolera, se trata del equipo necesario para perforar y extraer el petróleo. El segundo son los “Production costs” (OPEX), es decir, el coste de explotación de las instalaciones, como el coste de transporte del petróleo y el agua, la electricidad para las instalaciones, etc.

A diferencia de otras petroleras que buscan diversificarse, Harbour es un operador puro. Su producción se divide a partes iguales entre gas y petróleo. Más del 90% de sus materias primas proceden del Mar del Norte. El grupo destaca por su estrategia de crecimiento basada en fusiones y adquisiciones en el Mar del Norte y a escala internacional.

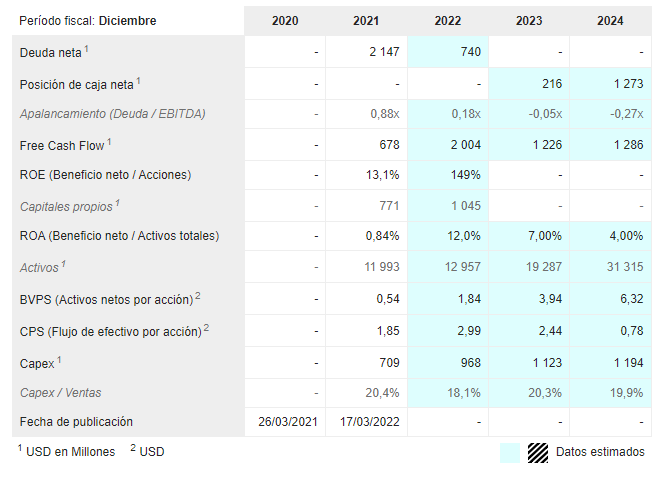

Una estrategia bien pensada

El as en la manga de Harbour es su capacidad para prolongar la vida útil de los yacimientos que adquiere en el Mar del Norte. Este operador de bajo coste consigue generar un margen de explotación superior al 50% con la venta de sus barriles de Brent. Gracias a esta estrategia, el grupo genera mucho flujo de caja: en 2022, Harbour ha conseguido generar más de 2.000 millones de dólares en FCF («Free Cash Flow» o flujo de caja libre). En cuanto al FCF yield (un indicador que mide la capacidad de una empresa para devolver efectivo a sus inversores como porcentaje del valor), ha crecido hasta superar el 51,2% en 2022. Esta solidez permite al grupo saldar fácilmente su deuda de adquisición. Harbour saldó la deuda de 2.700 millones de dólares de Premier Oil en sólo dos años.

Situación del balance (Fuente: MarketScreener)

Según las estimaciones de la empresa, el flujo de caja será positivo a partir de 2023. Todo este flujo de caja permitirá nuevas adquisiciones, recompras de acciones o dividendos a sus accionistas.

El futuro parece prometedor, sobre todo porque la necesidad de reconstruir algún tipo de independencia energética para los Estados europeos no hace sino aumentar el atractivo de la empresa para los inversores.

El contexto geopolítico de 2022 ha sido ampliamente favorable a los sectores energéticos. El grupo aumentó su producción más de un 27%. Gracias a la subida del precio del gas, su facturación aumentó un 53% en el mismo periodo. Por si fuera poco, sus márgenes de explotación se han disparado al bajar el coste unitario del barril de petróleo (cuanto más produce la empresa y más utiliza sus instalaciones para nuevas adquisiciones, menor es el coste unitario del barril).

Perspectivas

Con este flujo de caja positivo para 2023, la empresa se está desarrollando internacionalmente, fuera del Mar del Norte. Su último proyecto es la explotación de un yacimiento en Indonesia en asociación con Mubadala. En cuanto a la exploración, Harbour no escatima recursos en la búsqueda de nuevos yacimientos en el Golfo de México o a lo largo de la costa brasileña. Pero el grupo no descuida las inversiones en su gallina de los huevos de oro: prosigue su expansión en el Mar del Norte con tres proyectos de compra de plataformas petrolíferas para aumentar su cuota de mercado y seguir bajando el coste unitario por barril.

Además de seguir expandiéndose, Harbour se está diversificando en su terreno de juego original: se centra en la captura y almacenamiento de carbono. Mediante este proceso, el grupo convertirá sus antiguas plataformas con depósitos de gas agotados en almacenamiento permanente de CO2. El grupo planea sus primeras inyecciones de CO2 para el año 2027, y prevé ser un actor importante en el Mar del Norte para hacer frente a sus nuevos problemas europeos.

Puntos fuertes :

- Capacidad de generar Free Cash Flow.

- Mayor productor británico.

- Uno de los balances más sólidos de todas las alternativas del sector.

- Una estrategia probada de creación de valor con activos retirados del servicio.

- Una posible diversificación hacia el almacenamiento de carbono.

Puntos débiles:

- El modelo de negocio requiere un crecimiento externo regular.

- 90% de exposición al Reino Unido.

- Posibilidad de que el FCF sólo se utilice para fusiones y adquisiciones M&A.

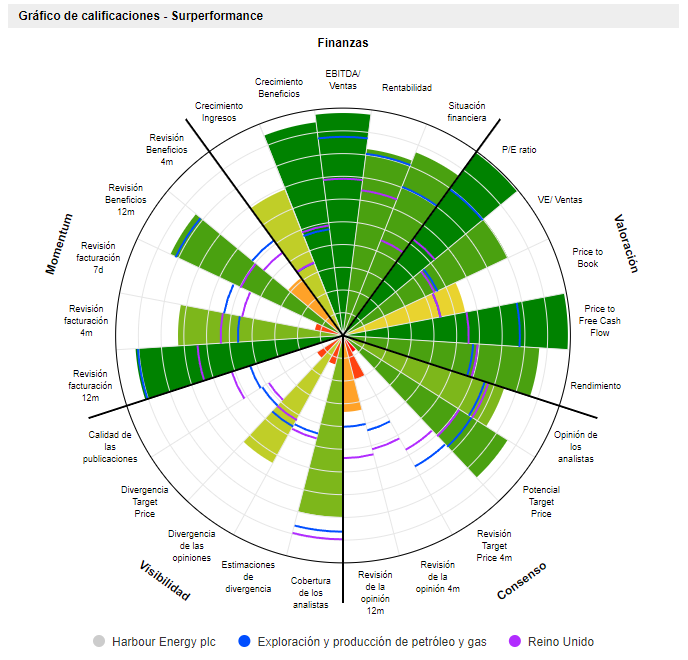

Clasificaciónes Surperformance de Harbour Energy

![]()